Les placements sont d’une grande importance pour votre santé financière car ils constituent la pierre angulaire de votre retraite et de vos projets de vie. Les régimes d’épargne enregistrés peuvent vous offrir des avantages fiscaux tels que permettre un report d’impôt (comme dans le cas du REER) jusqu’au moment de la retraite.

Bien intégrés à votre planification financière, ils peuvent favoriser la croissance de votre patrimoine.

CELI

Le compte d’épargne libre d’impôt (CELI) permet aux résidents canadiens âgés de 18 ans et plus de gagner un revenu d’investissement libre d’impôt.

- Les cotisations versées dans le compte ne sont pas déductibles à des fins fiscales.

- Par contre, toute somme accumulée dans un CELI ou retirée de celui-ci n’est pas imposable, tant au fédéral qu’au provincial.

- Le plafond des cotisations au CELI en 2025 est de 7 000 $ et sera indexé au taux d’inflation et arrondi à la tranche de 500 $ la plus près.

- Les montants retirés et les droits de cotisation non utilisés au cours de l’année précédente seront ajoutés aux droits de cotisation de l’année courante.

- Pour un particulier admissible qui n’aurait jamais cotisé à un CELI depuis sa création en 2009, le plafond des cotisations courant serait de 102 000 $.

- Il est possible de donner de l’argent à son conjoint afin qu’il cotise à son CELI sans que les règles d’attribution ne s’appliquent.

- De plus, le CELI pourrait généralement contenir des placements similaires à ceux du REER.

REER et CRI

Le régime enregistré d’épargne-retraite (REER) est un régime dans lequel vous investissez dans le but d’en retirer un revenu de retraite. Les principaux avantages d’investir dans un REER sont les suivants :

- Les montants investis vous donnent droit à une déduction d’impôt.

- Les revenus générés par vos placements ne sont pas imposables : votre capital fructifie à l’abri de l’impôt tant qu’il demeure dans le REER.

- Les sommes investies peuvent être utilisées comme paiement initial lors de l’achat de votre première propriété (RAP) et pour un retour aux études (REEP).

- L’imposition des montants investis et des revenus de placement n’a lieu qu’au moment de leur retrait du REER : l’impôt est donc reporté sur plusieurs années.

- Vous bénéficiez même d’une économie d’impôt, le taux marginal d’imposition étant généralement plus faible à la retraite que durant la vie professionnelle.

Vos cotisations à un REER peuvent être investies dans différents véhicules de placement tels que des certificats de dépôts, des actions, des obligations ou des fonds communs de placement. Votre conseiller peut vous guider dans le choix de véhicules de placement correspondant à votre profil d’investisseur.

Combien puis-je cotiser au REER?

Votre cotisation annuelle maximale au REER correspond aux droits de cotisation inscrits sur votre avis de cotisation fédéral de l’année précédente. Ces droits s’accumulent annuellement au rythme de 18 % de votre revenu gagné, qui inclut principalement vos revenus d’emploi, vos revenus nets de profession, d’entreprise et de location d’immeubles. La cotisation annuelle est sujette aux plafonds suivants :

| Année | Cotisation maximale |

|---|---|

| 2023 | 30 780 $ |

| 2024 | 31 560 $ |

| 2025 | 32 490 $ |

Si vous participez à un régime de retraite auprès d’un employeur, vos droits de cotisation au titre d’un REER seront réduits du montant représentant le facteur d’équivalence (FE) calculé par votre employeur selon les modalités du régime de retraite.

Un facteur d’équivalence pour service passé (FESP) peut également réduire vos droits de cotisation lorsque vous rachetez des années durant lesquelles vous étiez employé mais ne cotisiez pas au régime. D’autre part, vos droits de cotisation pourraient être augmentés du montant représentant votre facteur d’équivalence rectifié (FER) si vous quittez un tel régime.

Si vous n’effectuez pas votre pleine cotisation pour une année donnée, « l’espace REER » que vous n’avez pas utilisé est reporté sur votre avis de cotisation de l’année suivante.

Le meilleur moyen d’optimiser votre épargne retraite est de commencer à investir tôt et de planifier cette épargne avec votre conseiller.

Pourquoi cotiser au REER du conjoint?

Verser des cotisations au REER de votre conjoint (marié ou de fait) permet une économie d’impôt par le biais du fractionnement du revenu à la retraite. Lorsque deux conjoints ont des revenus différents ou prévoient avoir des revenus inégaux à la retraite, cotiser au REER du conjoint qui aura le moins de revenu à la retraite est à privilégier.

Fractionnement du revenu

Vos cotisations versées au REER de votre conjoint sont calculées selon vos droits de cotisation et sont déductibles de votre revenu, en tant que cotisant. Au moment d’effectuer des retraits d’un tel REER, votre conjoint en assumera les impôts selon son niveau d’imposition. Le revenu provenant des REER étant fractionné entre les deux conjoints, vos taux d’imposition respectifs seront moins élevés.

Règle des trois 31 décembre

Les cotisations au REER de votre conjoint doivent y demeurer au moins trois 31 décembre afin de bénéficier du fractionnement de revenu. Dans le cas contraire, le retrait devient imposable entre vos mains. Cependant, cette règle ne s’applique pas lorsque le retrait est effectué à titre de retrait minimal d’un fonds enregistré de revenu de retraite (FERR).

Propriété du REER

À compter du moment où un REER au conjoint est établi, les sommes qui y sont versées et les revenus qu’elles génèrent appartiennent au conjoint; le cotisant n’a alors plus aucun droit sur ce REER. La valeur des REER accumulés durant le mariage fait toutefois partie du patrimoine familial (si ce dernier s’applique) et doit être considérée dans le partage de ce patrimoine advenant la rupture du mariage. Les règles relatives au patrimoine familial ne s’appliquent pas aux conjoints de fait.

Qu'arrive-t-il si vous versez plus que le montant admissible?

Vous pouvez, sans subir de pénalité, verser un montant de 2 000 $ en excédent de la cotisation maximale permise à votre REER. Cette marge d’erreur vous est accordée une fois à vie. Cette cotisation excédentaire ne peut être déduite de votre revenu, mais croît à l’abri de l’impôt. Si vous dépassez ce montant, vous subirez une pénalité mensuelle de 1 % tant que cet excédent demeure dans votre REER.

Jusqu'à quel âge pouvez-vous cotiser à un REER?

Si vous détenez des droits de cotisation au REER, vous pouvez cotiser à ce dernier jusqu’à la fin de l’année civile au cours de laquelle vous atteignez 71 ans. Si vous cotisez au REER de votre conjointe ou conjoint, cette personne doit être âgée de 71 ans ou moins le 31 décembre de l’année pour laquelle les cotisations sont effectuées.

Votre REER doit être converti en FERR au plus tard le 31 décembre de l’année au cours de laquelle vous atteignez 71 ans.

Retrait au comptant

Même s’il est possible de retirer des sommes d’un REER, cette option n’est pas normalement recommandée puisque le montant retiré se rajoutera à votre revenu imposable, en plus d’être assujetti à une retenue à la source. Selon votre situation et la raison du retrait, il est préférable de discuter avec votre conseiller afin de voir quelles options s’offrent à vous.

Nos conseils

Cotisez tôt

Commencez à cotiser en début de carrière, puisque vos cotisations pourront fructifier plus longtemps à l’abri de l’impôt. Le tableau ci-dessous illustre comment des contributions faites plus tôt et sur une période plus courte peuvent résulter en un capital-retraite plus élevé :

| Cotisation annuelle en fin d’année | Somme des cotisations | Somme accumulée dans le REER à 65 ans (rendement annuel de 6 %) |

|---|---|---|

| 2 000 $, de l’âge de 20 ans à 34 ans | 30 000 $ | 283 413$ |

| 10 000 $, de l’âge de 20 ans à 34 ans | 150 000 $ | 1 417 064 $ |

| 2 000 $, de l’âge de 35 ans à 64 ans | 60 000 $ | 167 603 $ |

| 10 000 $, de l’âge de 35 ans à 64 ans | 300 000 $ | 838 017 $ |

Cotisez en début d’année…

Si vous effectuez votre cotisation REER en un seul versement, il est beaucoup plus avantageux de l’effectuer en début d’année.

| Somme accumulée dans le REER après 30 ans (rendement annuel de 6 %) |

|

|---|---|

| Cotisation de 10 000 $ en début d’année pendant 30 ans | 838 017 $ |

| Cotisation de 10 000 $ en fin d’année pendant 30 ans | 790 582 $ |

| Écart | 47 435 $ |

…ou effectuez des versements périodiques

La cotisation par versements périodiques nivèle le coût moyen des placements que vous acquérez au sein de votre REER, diminuant le risque d’investir au mauvais moment. De plus, cette méthode facilite la gestion de votre budget.

Cotisez au REER de votre conjoint

Pensez à cotiser au REER de votre conjoint si vous avez des revenus inégaux dans le couple. Vous pourrez ainsi équilibrer les revenus de votre couple à la retraite et réduire, à ce moment, votre facture globale d’impôt.

Et si le REER ne suffit pas?

Selon la nature et l’ampleur de vos besoins, le REER pourrait ne pas suffire à l’accumulation de votre capital-retraite. Il vous faudra alors non seulement investir dans un REER, mais également dans d’autres véhicules de placements.

Votre conseiller vous aidera à déterminer les placements nécessaires à l’atteinte de vos objectifs de retraite. Il peut également planifier avec vous la répartition optimale des actifs détenus dans vos placements enregistrés et non enregistrés.

Cette planification est effectuée selon vos objectifs personnels de retraite et votre profil d’investisseur, tout en tirant profit des règles fiscales applicables aux placements.

Qu'est-ce qu'un CRI?

Un Compte de retraite immobilisé (CRI) est un compte dans lequel vous pouvez transférer les sommes « immobilisées » provenant d’un régime de retraite d’employeur assujetti à une loi provinciale, de certains contrats de rente ou d’un autre CRI. Sauf exception, aucun retrait ne peut être effectué du CRI, celui-ci devant servir à procurer un revenu viager à la retraite.

Qu'est-ce qu'un REER immobilisé?

Un REER immobilisé est utilisé lorsque des sommes sont transférées d’un régime de retraite d’employeur assujetti à la juridiction fédérale plutôt que provinciale. Les placements admissibles dans un CRI ou un REER immobilisé sont les mêmes que dans un REER.

Comment retirer des sommes d'un CRI ou d'un REER immobilisé?

À la retraite, ou avant si vous le désirez, les sommes accumulées peuvent être soit converties en fonds de revenu viager (FRV), ou encore servir à acheter une rente viagère. Tout comme pour le REER, la transformation doit être effectuée au plus tard à la fin de l’année au cours de laquelle vous atteignez l’âge de 71 ans.

Notez qu’il n’y a pas d’âge minimal pour transférer un CRI en FRV, ce qui peut permettre de retirer une partie des sommes immobilisées avant la retraite.

Retrait au comptant

Il est important de noter qu’il est plus difficile d’effectuer des retraits d’un CRI ou d’un REER immobilisé, puisque ces régimes sont assujettis aux lois et modalités les entourant; des retraits peuvent donc seulement être effectués dans des situations très spécifiques.

CELIAPP

Le compte CELIAPP est un produit d’épargne pour les résidents canadiens âgés de 18 ans et plus, qui leur permet de verser des cotisations dans un compte enregistré libre d’impôt en vue de l’achat d’une première propriété.

- La cotisation annuelle maximale au compte est de 8000 $.

- La cotisation maximale à vie est de 40 000 $.

- Il est possible de reporter jusqu’à 8000 $ de cotisations à l’année suivante.

- Les cotisations versées dans le compte sont déductibles aux fins du calcul de l’impôt.

- Le gain en capital et les rendements accumulés dans le compte ne sont pas imposables.

- Le retrait pour l’achat d’une première propriété admissible est également non imposable (sous certaines conditions) et n’a pas à être remboursé au compte.

- Le RAP et le CELIAPP peuvent être utilisés conjointement pour la mise de fonds d’une première propriété.

- Le CELIAPP peut rester ouvert durant une période de 15 ans et doit être fermé soit à la fin de la 15e année, soit l’année suivant le retrait pour l’achat de la propriété admissible.

- Si non utilisées, les sommes accumulées dans le CELIAPP peuvent être transférées dans un REER à la fermeture du compte.

Si vous avez un projet d’achat de maison ou de condo, parlez-en à votre conseiller. Ensemble, vous pourrez voir si le CELIAPP peut s’insérer dans votre planification d’achat.

Pour plus d’informations sur le CELIAPP, cliquez ici

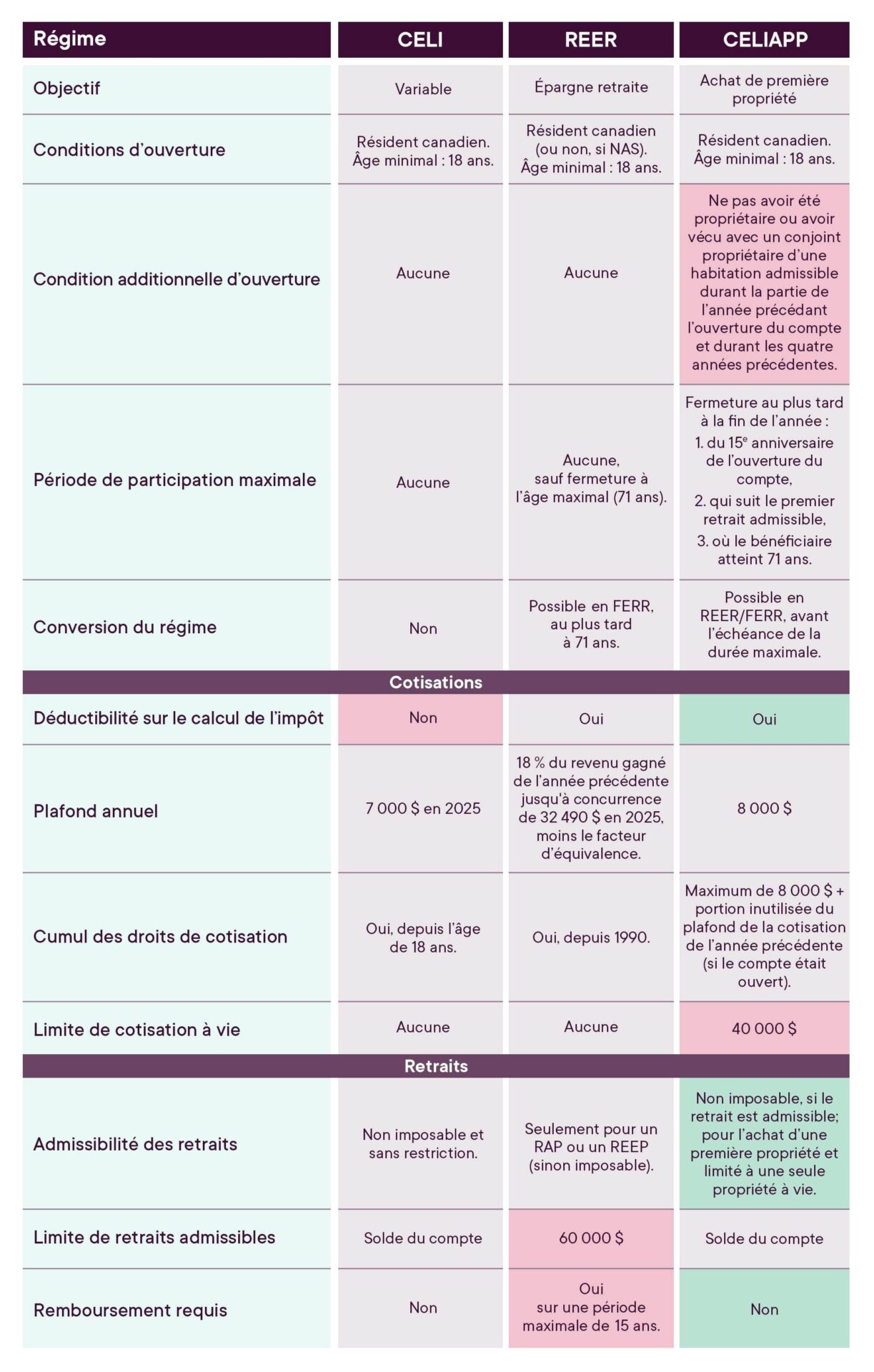

Régimes comparés

CELI, REER, CELIAPP : qu’est-ce qui les distingue? Ce sont tous des régimes d’épargne enregistrés, mais chacun a un but précis, des modalités de cotisations, un potentiel ou non de déduction fiscale… Pour en savoir plus sur leurs caractéristiques, consultez notre tableau comparatif!

FERR et FRV

La retraite est un moment longuement anticipé par bon nombre de professionnels. À cette étape de vie, vous devrez compter sur plusieurs sources de revenus, dont les programmes gouvernementaux et vos régimes d’épargne enregistrés, le cas échéant.

Vous devez convertir vos REER/CRI en FERR/FRV au cours de l’année où vous atteignez vos 71 ans. Vous devrez aussi commencer à retirer un revenu des sommes accumulées dans vos FEER/FRV au plus tard à la fin de l’année au cours de laquelle vous atteignez vos 72 ans. Sinon, vous devrez inclure leur valeur totale à vos revenus de l’année suivant celle de votre 71e anniversaire et payer les impôts en résultant.

Consulter un conseiller pour en savoir plus.

Le Fonds enregistré de revenu de retraite (FERR)

Le FERR est un arrangement conclu avec un émetteur (compagnie d’assurance, société de fiducie, banque) et qui est enregistré. Vous transférez à cet émetteur les sommes accumulées notamment dans votre REER et l’émetteur vous verse des paiements. Les sommes conservées dans un FERR restent investies à l’abri de l’impôt, mais vous devez effectuer des retraits minimaux annuellement au plus tard le 31 décembre de l’année suivant l’établissement du FERR. Ces retraits sont calculés selon votre âge (ou celui de votre conjoint) au début de l’année et du solde du FERR au 31 décembre de l’année précédente. Il n’y a aucune limite aux retraits que vous pouvez effectuer.

Les retraits minimums ne sont pas assujettis au prélèvement d’impôt à la source, mais tout retrait supérieur le sera. Tous les montants retirés du FERR, incluant les retraits minimums, doivent être ajoutés aux revenus de l’année au cours de laquelle vous les recevez.

Votre âge ou celui de votre conjoint?

Vous pouvez choisir votre âge ou celui de votre conjoint aux fins du calcul des retraits minimums de votre FERR. Il est possible de retirer plus que les montants minimums requis mais, si vous souhaitez que vos retraits minimums soient moins élevés, nous vous recommandons de choisir l’âge du conjoint le plus jeune.

Les premiers 2 000 $ retirés annuellement d’un FERR donnent généralement droit au crédit d’impôt pour revenus de pension à compter de l’âge de 65 ans.

Tableau des retraits minimums d’un FERR

| Âge du rentier ou du conjoint (ans) | FERR (%) | Âge du rentier ou du conjoint (ans) | FERR (%) | Âge du rentier ou du conjoint (ans) | FERR (%) |

|---|---|---|---|---|---|

| Moins de 71 | 1 / (90 – âge) | 79 | 6,58 | 88 | 10,21 |

| 71 | 5,28 | 80 | 6,82 | 89 | 10,99 |

| 72 | 5,40 | 81 | 7,09 | 90 | 11,92 |

| 73 | 5,53 | 82 | 7,38 | 91 | 13,06 |

| 74 | 5,67 | 83 | 7,71 | 92 | 14,49 |

| 75 | 5,82 | 84 | 8,08 | 93 | 16,34 |

| 76 | 5,98 | 85 | 8,51 | 94 | 18,79 |

| 77 | 6,17 | 86 | 8,99 | 95 et plus | 20,00 |

| 78 | 6,36 | 87 | 9,55 |

Tableau des retenues à la source

| Montant du retrait | Impôt fédéral | Impôt du Québec |

|---|---|---|

| 5 000 $ et moins | 5 % | 15 % |

| 5 001 $ à 15 000 $ | 10 % | 15 % |

| 15 001 $ et plus | 15 % | 15 % |

Le fonds de revenu viager (FRV)

Le FRV est un compte enregistré dans lequel vous transférez les sommes accumulées dans votre CRI.

Au 1er janvier 2025, d’importants changements ont été apportés aux FRV de juridiction québécoise.

- Le plafond relatif aux retraits du FRV est complètement supprimé pour les personnes de 55 ans et plus afin de procurer une plus grande flexibilité au moment des décaissements à la retraite. Il faut cependant considérer qu’un décaissement accéléré pourrait avoir un impact sur certains aspects de votre planification financière (partage du patrimoine familial, planification successorale et protection contre les créanciers).

- Il est impossible de transférer directement des sommes du FRV dans un REER, un FERR ou le compte non immobilisé d’un RVER.

- De nouvelles règles de calcul du revenu viager et du revenu temporaire sont en vigueur relativement aux FRV pour les personnes de moins de 55 ans.

Consultez le site de Retraite Québec pour plus d’infos.

Dans le cas des FRV de juridiction fédérale, le fonctionnement est le suivant :

- Le retrait minimal annuel est calculé de façon similaire à celui du FERR, mais aucun retrait supplémentaire dépassant le maximum annuel n’est autorisé.

- Le retrait maximal est calculé chaque année selon différents critères (âge, solde de votre FRV, taux de référence).

La rente certaine

La rente certaine est un montant qui vous est versé périodiquement, en échange de votre capital, pendant une période prédéterminée. Ce montant dépend de votre capital, de la période choisie et des taux d’intérêt en vigueur au moment de la souscription de la rente.

Les montants périodiques que vous recevez sont imposables dans l’année civile au cours de laquelle ils vous sont versés.

La rente viagère

La rente viagère est un montant périodique qui vous est versé, en échange de votre capital, votre vie durant. Elle peut comporter différentes caractéristiques, comme une garantie ou la réversibilité à votre conjoint en cas de décès, une indexation des montants versés ou une intégration des montants versés avec les régimes publics.

Le montant qui vous est versé dépend de votre capital, de votre âge, de votre sexe, des caractéristiques de votre rente, des taux d’intérêt en vigueur au moment de la souscription de la rente et de l’âge et du sexe de votre conjoint, si la rente lui est réversible. La rente viagère souscrite à l’aide de sommes immobilisées provenant d’un régime de retraite doit généralement être réversible à 60 % ou plus à votre conjoint, à moins qu’il ou elle n’y renonce par écrit.

Les montants périodiques que vous recevez sont imposables dans l’année civile au cours de laquelle ils vous sont versés.

REEE

Le Régime enregistré d’épargne-études (REEE) permet d’accumuler des sommes qui serviront à financer les études supérieures de vos enfants ou de vos petits-enfants. Les épargnes que vous y versez ne sont pas déductibles de vos revenus; cependant, les revenus qu’elles génèrent ne deviennent imposables qu’au moment de leur retrait, et ce, au nom des bénéficiaires.

L’un des principaux avantages des REEE est la subvention canadienne pour l’épargne-études qui les accompagne, c’est-à-dire la bonification offerte par le gouvernement du Canada à l’égard des cotisations effectuées, ainsi que l’incitatif québécois à l’épargne-études.

Cotisations annuelles

Il n’y a aucune limite annuelle de cotisations pour chaque enfant, et ces dernières peuvent s’échelonner sur 31 ans, sans toutefois excéder un total de 50 000 $ par enfant. Votre conseiller peut vous aider à établir le montant annuel d’épargne requis selon votre situation.

Subvention canadienne pour l'épargne-études (SCEE)

Une subvention fédérale équivalente à 20 % des sommes investies dans le REEE est accordée pour tout enfant âgé de 17 ans ou moins. La subvention annuelle maximale est de 500 $ par enfant, soit 20 % d’une cotisation de 2 500 $. La subvention totale maximale est de 7 200 $ par enfant à vie.

Le droit à cette subvention annuelle peut être reporté à une année ultérieure, dans la mesure où elle n’a pas été entièrement versée pour une année donnée. La subvention totale d’une année ne pourra toutefois jamais dépasser 1 000 $. Notez que depuis 1998, votre droit à une subvention à l’égard d’un enfant né avant cette date s’accumule jusqu’à la fin de l’année où il/elle atteint l’âge de 17 ans.

Pour les enfants âgés de 16 et 17 ans, la subvention ne sera versée que si un montant d’au moins 2 000 $ a déjà été cotisé à leur REEE avant qu’ils n’atteignent l’âge de 16 ans, ou qu’au moins 100 $ par année aient déjà été cotisés au cours de quatre années précédant cet anniversaire.

L'incitatif québécois à l'épargne-études (IQEE)

Cette mesure fiscale prend la forme d’un crédit d’impôt remboursable qui s’ajoutera dans le REEE. Un montant équivalent à 50 % du SCEE peut être versé dans le REEE. Le montant cumulatif accordé à l’égard d’un bénéficiaire ne pourra excéder 3 600 $ pour l’ensemble des REEE dont il est bénéficiaire.

Paiements d'aide aux études (PAE)

Le PAE est un montant payé à un étudiant à même le REEE dont il est bénéficiaire pour l’aider à poursuivre ses études supérieures. Il provient des revenus de placements et de la subvention du SCEE. Le PAE est imposable entre les mains de l’étudiant bénéficiaire. Le montant total des PAE pouvant être versé à un étudiant à temps plein ne peut excéder 8 000 $ pour les 13 premières semaines d’un programme de formation à temps plein admissible et de 4000 $ par période de 13 semaines d’un programme de formation admissible pour les bénéficiaires inscrits à temps partiel. Il n’y a aucune limite par la suite. Le capital déposé dans le régime vous est remis, libre d’impôt.

Et si l'enfant ne fait pas d'études supérieures...

La meilleure option consiste à transférer le REEE à un autre bénéficiaire. Il est important de noter que les plafonds des subventions au titre d’un régime individuel continuent toutefois de s’appliquer, et tout excédent devra être remboursé au gouvernement.

S’il n’y a pas de bénéficiaire additionnel ou que les plafonds des subventions ont été atteints, les subventions reçues doivent être remboursées au gouvernement et les cotisations investies vous sont remises. Les revenus accumulés dans le REEE peuvent vous être remis sous forme de paiements de revenu accumulé (PRA) devant être ajoutés à vos revenus; ils sont donc imposables, en plus d’être assujettis à une pénalité de 20 % (12 % au fédéral et 8 % au provincial).

Finalement, vous pouvez également transférer les paiements de revenu accumulé à votre REER ou à celui de votre conjoint, si vos droits de cotisation à un REER vous le permettent. Ce transfert se fait sans retenue d’impôt à la source et élimine la pénalité de 20 %. Il ne peut cependant excéder 50 000 $.

Pour accéder à ces options, le REEE doit exister depuis au moins 10 ans et chaque enfant bénéficiaire doit avoir atteint l’âge de 21 ans et ne pas être admissible à un paiement d’aide aux études.

Il vous est également possible, à certaines conditions, de désigner un nouveau bénéficiaire ou de verser les revenus cumulés au REEE à une institution d’enseignement post secondaire canadienne.

Comparaison entre le REEE individuel et familial

| INDIVIDUEL | FAMILIAL | |

|---|---|---|

| DURÉE | 35 ans | 35 ans |

| Cotisations | Jusqu’à 31 ans après l’ouverture du régime; sujet au maximum (50 000 $ ou plus dans certains cas) par bénéficiaire. | Jusqu’à l’âge de 31 ans du bénéficiaire; sujet au maximum (50 000 $ ou plus dans certains cas) par bénéficiaire. Toutefois, il est impossible de cotiser pour bénéficiaire ayant 31 ans et plus. |

| Transfert des cotisations | Peuvent être transférées à n’importe quel bénéficiaire d’un autre régime. Lorsque le nouveau bénéficiaire est le frère ou la soeur et qu’il a moins de 21 ans, la somme des cotisations peut excéder le maximum de 50 000 $ par bénéficiaire. Autrement, l’excédent devra être retiré. | Peuvent être transférées aux autres bénéficiaires du régime familial. Lorsque le nouveau bénéficiaire est le frère ou la soeur et qu’il a moins de 21 ans, la somme des cotisations peut excéder le maximum de 50 000 $ par bénéficiaire. Autrement, l’excédent devra être retiré. |

| Souscripteurs | N’importe qui, même le bénéficiaire. | Seulement le parent ou le grand-parent. |

| Bénéficiaires | Un seul bénéficiaire possible et peut être n’importe qui, peu importe l’âge. | Plusieurs bénéficiaires possibles et doivent être liés par le sang ou l’adoption à chacun des souscripteurs (vivants ou initial décédé), ils doivent avoir moins de 21 ans au moment où ils sont nommés bénéficiaires. |

| Subvention1 | Peuvent être transférées à n’importe quel régime sans excéder le maximum permis de 7 200 $ par bénéficiaire (3 600 $ pour l’IQEE). La subvention supplémentaire devra être remboursée si le bénéficiaire remplaçant n’est pas le frère ou la soeur du bénéficiaire initial. Le Bon d’études canadien doit, quant à lui, toujours être remboursé. | Peuvent être transférées aux autres bénéficiaires du régime familial ayant moins de 21 ans, sans excéder le maximum permis de 7 200 $ par bénéficiaire. La subvention supplémentaire devra être remboursée si le bénéficiaire remplaçant n’est pas le frère ou la soeur du bénéficiaire initial. Le Bon d’études canadien doit, quant à lui, toujours être remboursé. |

| Avantages | La période de cotisation est plus longue que pour les régimes familiaux. | Possibilité de partager les subventions et les revenus entre les bénéficiaires sans avoir à changer de bénéficiaire. |

| Inconvénients | Moins flexible qu’un régime familial pour le versement des revenus et des subventions lorsque le souscripteur à plusieurs enfants. | La durée du régime est limitée à 35 ans, problème important si les bénéficiaires ont un grand écart d’âge. |

1 Les familles à faible et moyen revenu ont droit à une subvention additionnelle, selon les niveaux de revenus pour l’année en cours.

Depuis 2007, la subvention québécoise est disponible pour les enfants de moins de 18 ans. La subvention maximale annuelle est de 250 $ et correspond à 50 % de la SCEE, soit 10 % d’une cotisation de 2500 $. Les familles à faible et moyen revenu ont droit à une subvention additionnelle.

Mise à jour: 2025-01-06

REER COLLECTIF

Employeurs, soyez prêts!

Si vous êtes employeur, incorporé ou non, et que vous comptez cinq employés et plus, vous êtes directement concerné par la Loi sur les régimes volontaires d’épargne-retraite (RVER), car vous êtes tenu de leur offrir un RVER.

La meilleure alternative qui s’offre à vous, c’est le REER collectif personnalisé de Financière des professionnels! Sa gestion est simplifiée, il répond aux exigences de la Loi et c’est l’un des produits les plus concurrentiels sur le marché!

| REER collectif: simple d’utilisation | Caractéristiques | RVER | ||

| Employeur | Employé | Employeur | Employé | |

| Cotisations de l’employeur constituent un avantage imposable pour les participants et sont assujetties aux charges sociales (AE, RQAP); elles bonifient les rentes RRQ et les prestations (AE, RQAP). | Bonification des rentes et prestations | Cotisations de l’employeur n’ont aucun effet sur le revenu imposable des participants, donc aucune bonification des rentes RRQ ou des prestations (AE, RQAP) pour les employés. | ||

| s/o | Possible de contribuer au REER du conjoint. | REER du conjoint | s/o | Impossible de contribuer au REER du conjoint. |

| Cotisations non immobilisées: peuvent être retirées en tout temps. | Immobilisation des cotisations | Cotisations immobilisées: peuvent être retirées selon certaines modalités. | Cotisations non immobilisées: peuvent être retirées selon certaines modalités. | |

| Sommes accumulées peuvent être utilisées. | Utilisation pour le RAP / REEP | Sommes accumulées par l’employé peuvent être utilisées indirectement. | ||

| Possible en tout temps. | Transfert à un autre REER | Transfert dans un CRI ou un FRV. | À la cessation d’emploi, transfert dans un REER, FERR ou un autre RVER. | |

| Peut être converti en FERR (au plus tard à 71 ans – retrait minimum s’applique), ou peut servir à l’achat d’une rente viagère. | À la retraite | Transfert dans un CRI et soumis aux règles de retrait minimum et maximum, ou peut servir à l’achat d’une rente viagère. | Peut être converti en FERR (au plus tard à 71 ans – retrait minimum s’applique) ou peut servi à l’achat d’une rente viagère. | |

| Tous les fonds de série A de la Financière. | Options de placements | Une option par défaut. Sinon, trois à cinq autres options possible. | ||

Communiquez avec un conseiller pour tous les détails et pour l’implanter.

Avantages pour l'employeur

Simple à implanter et souple d’application, le REER collectif de la Financière est un régime qui minimise vos tâches administratives.

- Aucuns frais d’administration ou de gestion pour votre entreprise.

- Gestion des cotisations simplifiée.

- Aucune obligation de cotiser au régime.

- Votre porte d’entrée au régime est votre conseiller, qui vous connaît bien, qui peut vous renseigner et qui vous accompagnera à chaque étape de votre démarche.

Avantages pour l'employé

Facilement accessible, le conseiller assigné à votre entreprise peut fournir à vos employés tous les services-conseils requis pour leurs placements.

- Chaque employé est propriétaire de son REER et a accès à des programmes comme le RAP* ou le REEP*.

- L’employé peut profiter d’une réduction d’impôt immédiate car les cotisations sont déduites de son salaire brut.

- Chacun peut personnaliser son portefeuille selon son profil d’investisseur, en utilisant une variété de fonds de notre gamme de fonds communs de placement.

- Chacun a un accès direct et en tout temps à son compte REER via le site Internet de la Financière.

* RAP : Régime d’accessibilité à la propriété / REEP : Régime d’encouragement à l’éducation permanente

RRI

Le régime enregistré de retraite individuel est un régime de pension agréé à prestations déterminées qui permet à une société d’économiser pour la retraite d’un employé clé ou d’un actionnaire important.